اكتتاب عام أولي وحيد في دول مجلس التعاون الخليجي خلال الربع الأخير من عام 2015 ليسدل الستار على عام من التقلب في أسواق المال

الاكتتاب العام الأولي

عانى الربع الأخير من عام 2015 من تباطؤ أداء سوق الاكتتاب العام الأولي على غرار الربع الثالث من نفس العام بما يبرهن على أن 2015 كانت سنة متقلبة لسوق الاكتتاب العام الأولي في دول مجلس التعاون الخليجي (“مجلس التعاون الخليجي” أو “الخليج”). ا اذ ظهر خلال النصف الثاني من عام 2015 آثار الشكوك والنظرة السلبية للسوق وذلك على خلفية التقلبات في أسعار النفط والاضطراب السياسي والاقتصادي الحالي على الساحة الإقليمية والعالمية، وفقا لقسم أسواق المال وخدمات الاستشارات المحاسبية لدى بي دبليو سي الشرق الأوسط.

مقارنة أداء الفترة

استقبلت المملكة العربية السعودية الاكتتاب الوحيد للربع الأخير من عام 2015 من خلال شركة الأندلس العقارية التي جمعت 101 مليون دولار أمريكي من الصفقة، وقد تخطت الطلبات المقدمة حد الاكتتاب، والذي نال استقبالاً حسناً من جانب المستثمرين كونه أول طرح من القطاع العقاري في السوق السعودية على مدار خمس سنوات. لم يشهد الربع الثالث من العام نفسه(2015) أي اكتتابات في حين أثبت الربع الثاني أنه الربع الأقوى من حيث عدد الاكتتابات بواقع أربعة اكتتابات و التي حققت عائدات قيمتها 1.2 مليار دولار أمريكي. وبالنظر إلى أداء سوق الاكتتابات في الربع الأخير(Q4) من العام مقارنة بالربع نفسه من العام السابق، فقد كان عدد الاكتتابات والعائدات المحققة في العام الماضي أعلى بكثير وصلت الى 7.3 مليار دولار أمريكي من إجمالي خمسة اكتتابات، مدفوعاً بشكل رئيسي من اكتتاب البنك الأهلي التجاري الذي اعتُبر أكبر اكتتاب في دول مجلس التعاون الخليجي خلال عام 2014.

ونظرا لعدم طرح أي اكتتابات خلال الربع الثالث فقد بلغ مجموع الأموال التي تحققت في النصف الثاني من عام 2015 ما قيمته 101 مليون دولار أمريكي وذلك من طرح وحيد، على عكس النصف الأول الذي حقق 1.3 مليار دولار أمريكي من خمسة اكتتابات، مدفوعا بالأداء القوي للربع الثاني من العام. ومن حيث الأداء في النصف الثاني من عام 2015 مقارنة بالعام السابق، فقد شهد النصف الثاني من عام 2014 ما مجموعه سبعة اكتتابات بإجمالي عائدات 8.9 مليار دولار أمريكي، ما يبين أن أداء سوق الاكتتاب خلال الربع الأخير لعام 2015 كان مخيبا للآمال على جميع الأصعدة.

مقارنة أداء العام

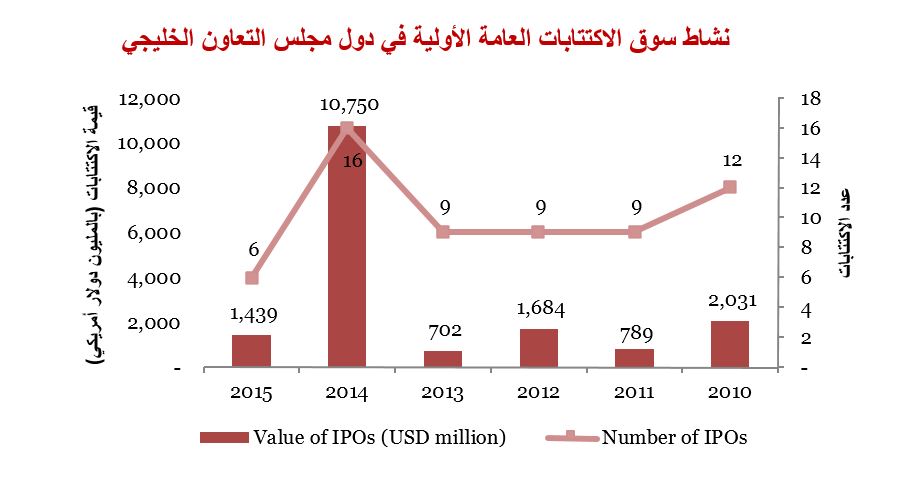

بلغ إجمالي العائدات في عام 2015 نحو 1.4 مليار دولار أمريكي من ست صفقات مقابل 10.8 مليار دولار أمريكي جُمعت من 16 صفقة في عام 2014، و702 مليون دولار أمريكي من تسع صفقات في عام 2013، و1.7 مليار دولار أمريكي من تسع صفقات في عام 2012، و789 مليون دولار أمريكي من تسع صفقات في عام 2011، وملياري دولار أمريكي من 12 صفقة في عام 2010، مما يثبت أنه رغم أن عام 2015 كان الأقل من حيث عدد الاكتتابات على مدار السنوات الخمس الماضية القيمة الإجمالية للاكتتابات قد ارتفعت. كما أنه وفي نفس الفترة، باستثناء عام 2014، كان متوسط قيمة الطرح في عام 2015 هو الأعلى. وكان طرح شركة السعودية للخدمات الأرضية في يونيو الماضي هو الطرح الأكبر خلال 2015 محققا عائدات بقيمة 752 مليون دولار أمريكي.

وعلى صعيد دول مجلس التعاون الخليجي، هيمنت المملكة العربية السعودية على سوق الاكتتابات الأولية في 2015 من حيث عدد الاكتتابات التي بلغت ستة اكتتابات بما يمثل 67٪ من إجمالي عائدات بقيمة 1.1 مليار دولار أمريكي، بنسبة إجمالية تبلغ 77٪. كان الاكتتابان الآخران لشركة العنقاء للطاقة بسلطنة عمان وشركة أوراسكوم للإنشاء المحدودة ببورصة ناسداك دبي، الإمارات العربية المتحدة.

قال ستيفن دريك، رئيس قسم الإستشارات المالية واسواق رأس المال في الشرق الأوسط لدى بي دبليو سي:

لقد هيمن على مدار 2015 التقلب في أسعار النفط وعدم الاستقرار السياسي في المنطقة والتباطؤ الاقتصادي العالمي، الذي لاحظنا آثاره على سوق الاكتتابات في منطقة الخليج من خلال انخفاض أعمال التقييم، والنظرة السلبية لدى المستثمرين، وزاد ذلك في النصف الثاني من العام بطرح وحيد خلال الستة الأشهر. لقد اعتدنا على مدار السنوات السابقة رؤية العديد من الاكتتابات الناجحة ونشاط سوق المال خلال الربع الأخير، ولكن الشكوك المتواصلة قد دفعت المستثمرين لتوخي مزيد من الحذر تجاه الأسهم كإحدى فئات الاستثمار، ما أدى إلى فقدان ثقة المستثمرين في السوق وبالتالي تأجيل أي خطط بالدخول إلى السوق.

لا تزال التوقعات لعام 2016 غير مؤكدة، وحتى يبدأ السوق في التعافي من العوامل التي ذكرتها للتو، فإنه سيكون من الصعب على المستثمرين والمصدرين استعادة الثقة والعودة إلى السوق. فبرغم العديد من المقومات الأساسية الصلبة التي تتمتع بها المنطقة، فإننا نأمل في أن تتعافى الأسواق خلال عام 2016 لا سيما والكثير من الشركات تعد نفسها حاليا في انتظار الوقت المناسب للاكتتاب العام. ”

الاكتتابات العامة الأولية على الصعيد العالمي

شهد سوق الاكتتاب العالمي في عام 2015 إصدارات قوية إلى الحد المعقول، وذلك على الرغم من الاضطراب المتزايد (إلى جانب أمور أخرى تتعلق بالشكوك إزاء الصين والخوف من ارتفاع معدل الاحتياطي الفيدرالي الأمريكي) وصفقات الاندماج والاستحواذ الهامة ونشاط التعاملات في السوق الخاصة. كما تأثر سوق الاكتتاب العام الأولي بالاكتتابات الكبيرة الناتجة عن الخصخصة وخاصة خلال الربع الأخير.

وبالمقارنة مع عام 2014 الذي شهد نشاطا كبيرا، فقد انخفض إجمالي الأموال المحققة بنسبة 26٪ من 272.5 مليار دولار أمريكي ليصل إلى 200.7 مليار دولار أمريكي في عام 2015، كما انخفض عدد الاكتتابات بنسبة 1٪ فقط من 1.154 إلى 1.144 اكتتابا في ذات العام. ورغم ذلك فقد بلغت الإصدارات العالمية في عام 2015 سواء من حيث قيمة العائدات أو عدد الاكتتابات ثاني أعلى مستوى لها منذ العام 2010.

بلغت العائدات المحققة من سوق الاكتتاب العالمي 69 مليار دولار أمريكي من 305 صفقات في الربع الأخير من عام 2015، مقارنة مع 75.2 مليار دولار أمريكي من 342 صفقة شهدها نفس الربع من العام الماضي و77.5 مليار دولار أمريكي من 327 صفقة في الربع الأخير من عام 2013.

أسواق السندات والصكوك

واصل نشاط سوق الديون في دول مجلس التعاون الخليجي هدوءه خلال الربع الأخير من عام 2015 استمرارا لنفس الأداء الذي خيّم على الربع السابق ومؤكدا على الحالة المتكررة التي شوهدت في أسواق الأسهم. لقد بدأنا نرى خلال النصف الثاني آثار الانخفاض المتواصل في أسعار النفط، والارتفاع المتوقع في سعر الفائدة بالولايات المتحدة، والقيود على السيولة النقدية في المنطقة التي بدأت بالظهور في سوق الديون مع توقع المستثمرين لمراكزهم وغلقها قبل نهاية نوفمبر / تشرين الثاني.

إصدارات السندات

كان إصدار مملكة البحرين الممثلة بوزارة المالية واحدا من الإصدارات التي سيطرت على هذا الربع من خلال سندات مدتها خمس سنوات بسعر 5.875٪ وبقيمة 700 مليون دولار أمريكي، وسندات لمدة عشر سنوات بسعر 7.000٪ وبقيمة 800 مليون دولار أمريكي. كما أصدر البنك الوطني العماني سندات دائمة بقيمة 300 مليون دولار أمريكي بقسيمة فائدة قدرها 7.875٪.

إصدارات الصكوك

وعلى صعيد الصكوك، استقبلت ناسداك دبي طرح شركة ماجد الفطيم صكوكا لمدة عشر سنوات بقيمة 500 مليون دولار أمريكي بقسيمة أرباح قدرها 3.5٪، إلى جانب حكومة سلطنة عمان الممثلة في وزارة المالية التي أصدرت أول صكوك سيادية مدتها خمس سنوات بقيمة 649 مليون دولار أمريكي بقسيمة أرباح قدرها 3.5٪.

وقال ستيف دريك، رئيس قسم أسواق المال لدى بي دبليو سي في الشرق الأوسط:

“لقد رأينا خلال هذا الربع تضاؤل حجم النشاط على مستوى أسواق السندات والصكوك مما يبرهن على أن المنطقة لا يمكن أن تظل في مأمن من العوامل الخارجية. ويبدو أن السندات الدائمة قد باتت مطلبا للمستثمرين لاسيما في عام 2015 الذي شاهدنا فيه صفقات عديدة من البنوك والشركات على حد سواء.

نتوقع أن يشهد عام 2016 بعض التحسّن في سوق الديون، وخاصة الإصدارات السيادية، رهنا باستمرار تراجع أسعار النفط مما سيؤدي إلى اتساع فجوة العجز. وسيكون لزاما على حكومات الدول الخليجية جمع التمويل وطرق باب سوق الديون هو أحد السبل للقيام بذلك، إلا أن ما يثير القلق هو الزيادة المحتملة في المعروض مما قد يؤدي بدوره إلى ارتفاع تكلفة الاقتراض “.

وفيما يتعلق بارتفاع معدل الفائدة الأمريكية، فإننا لا نزال على أعتاب عام 2016 ولم نر بعد ما سيتركه هذا الارتفاع من أثر على السوق والإصدارات في المنطقة. ونظرا لربط أسعار صرف العملات الخليجية بالدولار الأمريكي فقد شاهدنا بعض الدول ترفع أسعار الفائدة بما يعني أن الاقتراض من البنوك قد يصبح أكثر كلفة، وبالتالي فإن جمع التمويل عن طريق إصدار سندات أو صكوك سوف يكون خيارا أكثر جاذبية “.